Clarifier le lien entre gestion des risques climatiques et financement de la transition

Le cas des banques et de leurs autorités prudentielles

Rapport uniquement disponible en anglais

Un rapport pour éclaircir les liens entre deux approches de l’action climatique pour le secteur financier

La mobilisation du secteur est nécessaire pour contribuer au financement de la transition bas-carbone. Certaines parties prenantes préconisent donc la mobilisation explicite du secteur en faveur du financement de la transition. Cette logique d’action est appelée « l’approche financement de la transition ».

Le secteur est également exposé aux risques financiers liés au changement climatique et à la nécessaire transition. Ce constat motive une logique d’action connue sous le nom « d’approche par les risques », visant à gérer l’exposition des institutions financières à ces risques.

Dans la pratique, les autorités prudentielles ont abordé la question du climat à travers le prisme des risques. De nombreuses parties prenantes ont exprimé l’espoir qu’une meilleure gestion des risques climatiques dans le secteur financier contribuerait à mobiliser le secteur pour financer la transition.

Ce rapport cherche à clarifier objectivement dans quelle mesure l’approche par les risques pourrait effectivement conduire à mobiliser les institutions financières privées pour financer la transition. Il se concentre sur les institutions bancaires commerciales et leurs autorités prudentielles au niveau de l’Union européenne. Il s’appuie sur les résultats des projets Finance ClimAct et 4i-Traction, ainsi que sur des recherches plus larges menées par les auteurs et des références bibliographiques.

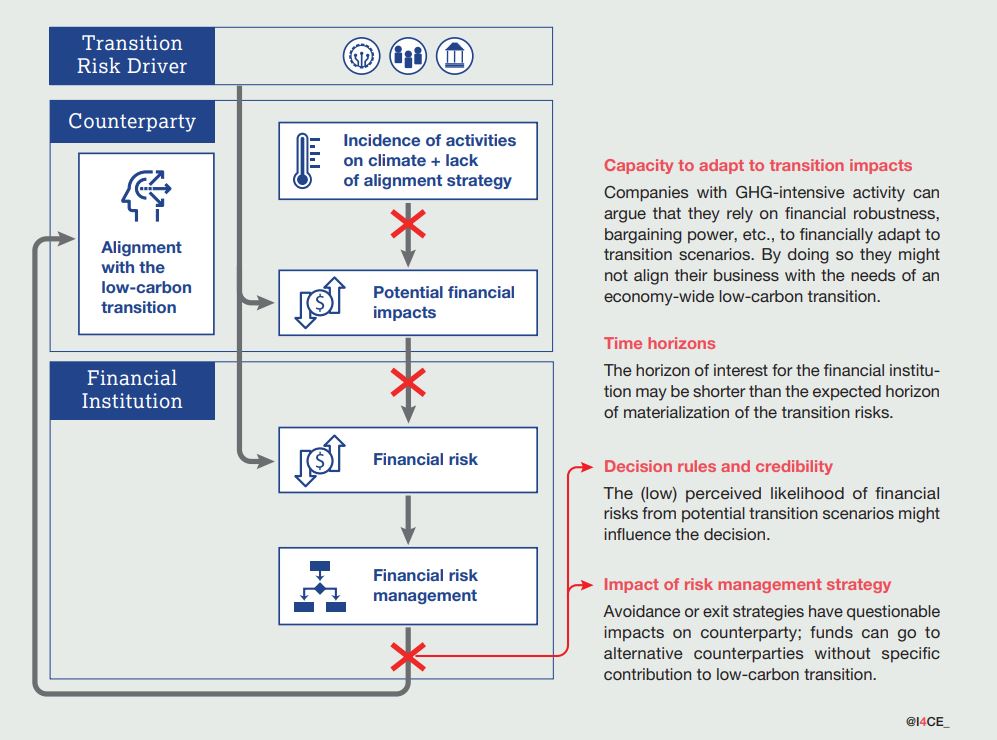

Du point de vue d’une banque commerciale, l’approche par les risques ne favorise pas nécessairement le financement de la transition

« L’approche risque » de la banque vise à gérer le profil rendement-risque de ses portefeuilles. En théorie, si la banque intégrait les questions de transition et d’impacts climatiques physiques dans son processus de gestion des risques, cela pourrait la mener à pénaliser financièrement le développement d’activités néfastes pour le climat. Cela pourrait également conduire la banque à encourager le développement d’activités bénéfiques à la transition bas-carbone de l’économie.

Toutefois, dans la pratique, les deux types de conditions nécessaires pour que l’approche du risque d’une banque favorise le financement de la transition ne sont pas toujours remplies.

D’une part, les banques ne perçoivent pas nécessairement les activités néfastes pour le climat comme financièrement plus risquées dans l’horizon de temps qui les intéresse. Cela est lié, par exemple, à l’hypothèse qu’une entreprise menant de telles activités pourrait compter sur sa solidité financière afin de gérer les conséquences de son exposition à la transition et aux impacts climatiques. La banque peut également considérer que l’activité de l’entreprise n’est en risque qu’après la fin du service financier contracté. Elle peut aussi considérer subjectivement que les scénarios qui mettent l’entreprise en danger ne sont pas suffisamment crédibles pour justifier une révision du profil rendement-risque de l’entreprise.

D’autre part, lorsqu’une banque décide de gérer activement son exposition au risque climatique, le résultat n’est pas nécessairement bénéfique à la transition. Par exemple, si la banque se désengage d’une entreprise impliquée dans des activités néfastes pour le climat – en vendant ses parts, en n’accordant plus de prêts, etc. –, d’autres acteurs peuvent alors proposer des services financiers similaires à cette entreprise, mais sans intention de l’inciter à rendre ses activités plus vertes. La banque une fois désengagée peut également rediriger ses services vers d’autres activités qui ne contribuent pas de manière significative à la transition vers une économie bas-carbone, et ce d’autant plus que les activités favorables à la transition peuvent être risquées et non rentables.

Visuel : Lorsqu’une banque gère son exposition au risque de transition d’une entreprise dont les activités sont néfastes pour le climat, cela ne contribue pas nécessairement à financer la transition

Dans une perspective prudentielle, l’approche risque présente un plus grand potentiel de convergence avec l’approche financement de la transition

L’approche risque des autorités prudentielles met l’accent sur la stabilité financière. Leurs analyses précisent qu’une transition rapide, ordonnée et compatible avec un objectif climatique ambitieux, réduit considérablement le risque d’instabilité financière en Europe par rapport aux autres scénarios, tant à court qu’à long terme. Les superviseurs du secteur financier reconnaissent également qu’un changement climatique non maîtrisé peut être une source importante d’instabilité financière, et que leurs analyses sous-estiment actuellement l’ensemble des risques.

Compte tenu de l’état actuel des connaissances, les autorités prudentielles devraient donc intégrer la nécessité de favoriser immédiatement une transition ambitieuse et ordonnée. Toutefois, les mesures prises jusqu’à présent (tests de résistance ; attentes des superviseurs en matière de gestion du risque climatique par les banques) ne visaient pas explicitement à stimuler le financement de la transition et rien ne garantit qu’elles produiront des résultats dans ce sens. En règle générale, conditionner l’application d’actions correctives sur les banques à l’amélioration des mesures de risque par les tests de résistance conduirait à un calendrier d’action vraisemblablement incompatible avec l’urgence de mener à bien une transition ambitieuse.

Ce que les autorités bancaires prudentielles devraient faire pour réaliser le potentiel de leur approche risque afin de mobiliser le financement de la transition

Les autorités prudentielles devraient mettre en œuvre deux principes d’action définis dans le rapport. « L’approche de précaution proactive » consisterait à prendre immédiatement les mesures préventives nécessaires pour éviter les pires impacts anticipés, sur la base de l’état actuel des informations disponibles, plutôt que d’attendre l’information parfaite. Cela permettrait de clarifier que le financement de la transition est une priorité prudentielle. Un « principe de coordination » permettrait également de clarifier le rôle des autorités prudentielles. Le rapport montre comment elles devraient soutenir les stratégies de transition décidées par les gouvernements, et comment elles devraient être actives dans l’ajustement de leurs propres approches et aider à construire des coopérations entre les autorités publiques là où c’est nécessaire.

Les autorités prudentielles devront également se pencher sur un éventail plus large de questions prudentielles liées au climat, par exemple les questions de prise de risque liées au financement de la transition. Elles devront faire cela en veillant à contribuer de manière proactive à la mise en place d’un ensemble de politiques compatible avec l’objectif de mobiliser le financement de la transition.

Par exemple, il sera important de cadrer les plans de transition du Pilier 2 de manière à encourager les banques à élaborer des stratégies de financement de la transition granulaires, ambitieuses et applicables, en cohérence avec les actions des gouvernements et sans créer de prise de risque excessive à court terme.

Ce rapport fait partie du projet Finance ClimAct et a été réalisé avec la contribution du programme LIFE de l’Union européenne. Ce travail reflète uniquement les opinions d’I4CE – Institute for Climate Economics. Les autres membres du Consortium Finance ClimAct et la Commission européenne ne sont pas responsables de l’usage qui pourrait être fait des informations qu’il contient.

Avec la contribution du programme European Union LIFE